El sistema público de pensiones español tal y como lo conocemos va a colapsar. Es cuestión de tiempo. En un artículo reciente, Alejandro analizaba la situación con todo lujo de detalles y la conclusión era inequívoca: tenemos un problema gravísimo con las pensiones y parece que nadie quiere verlo.

Los partidos políticos no se atreven a hablar abiertamente del asunto porque si lo hicieran, probablemente nadie les votaría. La ciudadanía está completamente convencida de que después de toda una vida «trabajando y pagando», merecen «descansar y cobrar». No quieren excusas, quieren jubilarse lo antes posible. Y quieren hacerlo con una buena pensión bajo el brazo.

El problema es que el sistema actual es insostenible y cada año que pase sin hacer nada su solución será más complicada. Aún a riesgo de parecer catastrofista, he de decir que yo ya no tengo esperanza. Estoy convencido de que para cuando llegue mi edad de jubilación (y aún faltan 30 años), las pensiones públicas serán tan pequeñas que no permitirán vivir con una calidad de vida digna.

¿Qué debemos hacer?

No podemos negar que hablar de un futuro sin pensiones suena aterrador. Si no hay pensiones, ¿de qué viviremos cuándo nos jubilemos? ¿Tendremos que estar trabajando hasta los 80?

Si una persona se jubila a los 67 años y la esperanza de vida se sitúa por encima de los 83, durante al menos 16 años necesitará cobrar una pensión para vivir. En ausencia de reformas, en el futuro tendremos millones de jubilados zombies.

Quizás haya llegado el momento de que cada persona se pare unos minutos a reflexionar. Si el sistema público de pensiones se hunde y no tengo pensión cuando me jubile, ¿qué haré? Esperar a que llegue ese momento para tratar de resolver el problema es absurdo; ya no habrá solución posible. Hay que ponerse manos a la obra lo antes posible.

En mi opinión, nadie va a venir a sacarnos las castañas del fuego, por lo que debemos crear un plan B que nos permita tener una muy buena calidad de vida cuando llegue el momento de nuestro retiro. Y la solución, o al menos mi solución, pasa por la conjunción de tres variables: Frugalidad, Ahorro e Inversión a largo plazo.

Frugalidad, ahorro e inversión a largo plazo

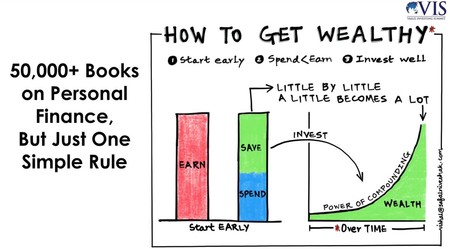

Hace poco vi una imagen con un mensaje tan sencillo y, a la vez, tan pragmático, que no puedo evitar compartirla en este artículo. Viene a decir que puedes leer cincuenta mil libros sobre finanzas personales pero que al final todo se resume en:

Visto así, hasta parece fácil. Veamos cómo conseguirlo.

1. Frugalidad

La sociedad de consumo en la que vivimos nos hace creer que más es mejor. Todos queremos un buen coche, una casa grande, disfrutar de las mejores vacaciones posibles… La mayoría de la gente vive por encima de sus posibilidades, con gastos innecesarios, abusando de la deuda y despilfarrando su dinero.

La frugalidad es una filosofía de vida que defiende justo lo contrario: vivir con menos para ser más feliz. No se trata ni de tacañería ni de escasez, sino de aprender a vivir con menos, sin consumir más de lo necesario, sin falsas necesidades, sin derroche, sin gastos superfluos, sin deudas y, lo más importante de todo, viviendo por debajo de nuestras posibilidades.

El primer paso para afrontar un futuro sin pensiones es abrazar este estilo de vida. Insisto en que no se trata de privarse de necesidades básicas apagando la calefacción en invierno o conduciendo a puntita de gas para ahorrar, sino de optimizar nuestros hábitos de consumo y ahorro de forma inteligente.

Porque piénsalo fríamente: si cada día te despiertas a las 7 de la mañana para ir a trabajar, regresas a casa 12 horas después y todo este esfuerzo solo te vale para llegar a fin de mes y ahorrar lo justo, a lo mejor ha llegado el momento de cambiar tu estilo de vida.

2. Ahorro

Hace poco conocíamos que la tasa de ahorro en España había caído a mínimos históricos: en 2018 los españoles sólo ahorramos el 4,9% de nuestros ingresos. Es un dato demoledor, aunque no fue mucho mejor en los años anteriores.

El segundo paso para disfrutar de una jubilación sin sobresaltos pasa por ahorrar, y esto es la consecuencia inevitable de la frugalidad. Aunque los sueldos en España no son para tirar cohetes, hay que buscar un equilibrio entre gastos e ingresos que posibilite el ahorro; sin excusas.

Se puede vivir sin que falte de nada y a pesar de esto ahorrar. Para lograrlo hacen falta tres cosas: creatividad, confianza y ganas de conseguirlo. A poco que una persona preste un poco de atención a sus gastos fijos mensuales, controle sus gastos hormiga, deje de comprar cosas innecesarias, coma menos en restaurantes, gaste menos en ocio y planifique mejor sus comidas, conseguirá ahorrar.

Aunque siempre hay casos y casos, la mayoría de la gente está en condiciones de ahorrar dinero mes a mes. El problema para muchos es que viven acomodados y les resulta más fácil no intentarlo.

3. Inversión a largo plazo

Topamos de frente con uno de los grandes problemas culturales de este país: el desconocimiento más absoluto sobre el mundo de la inversión. A la mayoría de la gente le hablas de la bolsa y de invertir y le cambia el color de la cara.

En general, podríamos decir que hay tres falsas creencias en torno a la inversión que urge desmitificar:

-

«No puedo invertir porque no tengo ni idea de economía».

-

«No gano el suficiente dinero».

-

«Me da miedo perder todo mi dinero».

Afortunadamente, no hace falta ser un experto en economía para empezar a invertir, basta con querer aprender un poco. Tampoco es necesario ser millonario, cualquier persona con un trabajo normal puede hacerlo. Y por supuesto, no vas a perder todo tu dinero si eliges inversiones seguras.

Vaya por delante que yo no soy ningún experto en inversiones ni pretendo asesorar a nadie sobre qué debe hacer con su dinero o dónde debe invertirlo. Mis conocimientos son fruto de mi experiencia y, como defiendo aquí, creo que la mejor forma de sacar partido a tu dinero es invirtiendo en fondos indexados.

Un fondo indexado es un fondo de inversión que replica el comportamiento de un índice bursátil y que obtiene la misma rentabilidad que él. En comparación con los fondos de gestión activa, en los que unos profesionales deciden la composición de tu cartera, los fondos indexados son mucho más sencillos porque están compuestos por los mismos activos que su índice de referencia y en la misma proporción.

Los fondos índice, como también se les llama, son transparentes y baratos, por lo que cualquier persona puede invertir en ellos sin ser un experto. Los más conocidos son los Vanguard y los Amundi y la forma más barata de invertir en ellos es a través de los bancos de inversión BNP Paribas y Renta 4.

Si prefieres delegar y automatizar tu inversión, puedes hacerlo a través de robo advisors, que son gestores automatizados de inversión. Los más importantes en España son Indexa Capital y Finizens.

Invirtiendo a largo plazo en fondos indexados, con un 99,99% de probabilidades tu dinero va a crecer con el tiempo. Agradéceselo al capitalismo. Piensa que si un índice bursátil com S&P 500 o MSCI World quiebran, el dinero será la última de tus preocupaciones.

Conclusión: empieza a ahorrar e invertir cuánto antes

En definitiva, el ocaso de las pensiones públicas parece ser una realidad y hay que estar preparado. Este sistema que te acabo de explicar podría ser, para muchos, la única opción de llegar a la jubilación con ahorros y sin una excesiva dependencia del Estado.

Muy importante tener en cuenta que, por obra y gracia del interés compuesto, cuánto antes empecemos a ahorrar e invertir, más fácil será generar un gran patrimonio.

Para muestra un botón: la diferencia entre empezar a invertir 5.000 euros anuales a los 25 o a los 35 años, suponiendo una rentabilidad del 5% anual, es que en el primer caso acumularemos 639.199 euros a los 65 años, mientras que en el segundo caso solo 353.803 euros, casi la mitad.